Ziraat Yatırım'ın piyasa analizinde şu ifadeler yer aldı:

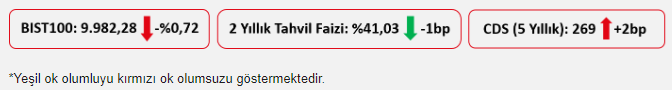

"TCMB'nin faiz kararının (faiz beklentilere paralel sabit tutuldu, şahin söylemler devam etti) takip edildiği günde, BİST-100, 9.951-10.110 seviyeleri arasında hareket etti ve kapanış %0,7 gerilemeyle 9.982 seviyesinden gerçekleşti. İşlem hacmi 94,1 milyar TL'yi gösterirken (son 2 haftanın en yükseği) İletişim, Gıda ve Sigorta endeksleri sırasıyla %4,0, %3,6 ve %2,2 oranlarında geri çekildiler. Bankacılık endeksi ise %0,2 ile yataydı. Toplam 74 hissenin negatif bölgede günü sonlandırdığı BİST-100'de KOZAL, THYAO ve YKBNK olumlu ayrışırken, TCELL, BIMAS ve CCOLA endekse en negatif etki eden hisseler olarak sıralandı. ABD tarafında ise dün, öncü bir makro veri bulunmazken, Atlanta Fed Başkanı Bostic'in açıklamaları takip edildi. Bostic, yılın sonuna kadar faiz indiriminin gerekmeyebileceğini öne sürdüğü birkaç ay öncesine göre ekonominin değiştiğini belirterek, Fed'in politika duruşunu daha erken değiştirmesi gerekebileceğini söyledi. Bu ortamda, ABD borsaları, dün genel olarak hafif satıcılı bir görüntüyle günü sonlandırdılar. Bugün ise vadeli işlemler hafif alıcı gözüküyor. Avrupa tarafında da dün Euro Stoxx endeksi %0,3 ekside kapattı. Bugüne baktığımızda Asya piyasaları hafif satıcılı. ABD'de ayrıca tahvil getirileri de azalmaya devam ediyor ve Dolar Endeksi (DXY) gerilemesini sürdürüyor. Bu sabah BİST-100'ün yatay bir görüntüyle başlamasını bekliyoruz. Bugün yurtiçinde BRISA, MPARK, BIOEN ve BIGCH'nin 2. çeyrek finansalları takip edilecek. ABD'de ise 31 Temmuz'da gerçekleşen FOMC toplantısının tutanakları açıklanacak.

Avrupa tarafında, ECB'nin para politikasına yön verecek olan verilerden Euro Bölgesi'nde temmuz ayına ilişkin nihai TÜFE verileri açıklandı. Buna göre, Euro Bölgesi'nde manşet TÜFE'nin aylık bazda artış hızı temmuzda öncü veriyle uyumlu olarak %0,2'den %0 seviyesine yavaşlayarak yatay seyre geçti ve son altı ayın en düşük seviyesinde kaydedildi, yıllık bazda manşet TÜFE ise %2,5'ten %2,6 seviyesine hafif yükseldi. Bölgede çekirdek TÜFE ise, yıllık bazda temmuzda bir önceki aya benzer şekilde ve öncü veriyle uyumlu olarak %2,9 seviyesinde gerçekleşti.

Ayrıca Almanya'da temmuz ayı ÜFE verisi izlendi. Buna göre Almanya'da ÜFE, temmuzda bir önceki aya benzer şekilde ve beklentilerle uyumlu olarak %0,2 oranında artış sergilerken, yıllık bazda düşüş hızı ise %1,6'dan %0,8 seviyesine yavaşlamakla birlikte on üçüncü ay üst üste geriledi.

Yurt içinde ise, TÜİK tarafından yayımlanan haziran ayı tarımsal girdi fiyat endeksinin aylık bazda artış hızı, %0,85'ten %0,93 seviyesine yükselirken, yıllık bazda ise %53,08'den %47,56 seviyesine geriledi ve böylece son beş ayın en düşük seviyesinde kaydedildi.

Bunun yanında, TCMB tarafından temmuz ayına ilişkin yurt dışı üretici fiyat endeksi verisi yayımlandı. Yurt dışına ihraç edilen ürünlerin üretici fiyat değişimlerini ölçen yurt dışı üretici fiyat endeksinin (YD-ÜFE) aylık bazda artış hızı temmuz ayında %0,97'den %1,70 seviyesine yükselirken, yıllık bazda ise olumlu baz etkisiyle %44,51'den %27,41 seviyesine geriledi ve böylece Temmuz 2020'den bu yana en düşük seviyede gerçekleşti.

Ayrıca TCMB tarafından haziran ayı uluslararası yatırım pozisyonu istatistikleri yayımlandı. Net uluslararası yatırım pozisyonu, bir ülkenin yurt dışı finansal varlıkları ile yurt dışına olan finansal yükümlülükleri arasındaki fark olarak adlandırılmaktadır. Net uluslararası yatırım pozisyonu açığı birinci çeyreğin sonundaki (mart ayındaki) -314,2 milyar USD'den ikinci çeyreği sonu (haziran ayı itibarıyla) 14,3 milyar USD'lik artışla -328,5 milyar USD seviyesine yükseldi, uluslararası yatırım pozisyonu/GSYH oranı ise -%27,1 seviyesinden -%28,4 seviyesine geldi.

Öte yandan, TCMB'nin PPK toplantısı izlendi. TCMB, politika faizini beklentilerle uyumlu olarak %50 seviyesinde sabit tuttuBöylece gecelik borçlanma ve borç verme faiz oranları sırası ile %47 ve %53 seviyelerinde korundu. Ayrıca karar metninde, ''parasal sıkılaştırmanın gecikmeli etkilerinin de göz önünde bulundurularak politika faizinin sabit tutulmasına karar verilmekle birlikte, enflasyon üzerindeki yukarı yönlü risklere karşı ihtiyatlı duruşun yinelendiği'' ifadesi korundu.

Bunun yanında, ''aylık enflasyonun ana eğiliminde belirgin ve kalıcı bir düşüş sağlanana ve enflasyon beklentileri öngörülen tahmin aralığına yakınsayana kadar sıkı para politikası duruşunun sürdürüleceği''ne ilişkin ifade yinelendi.

Öte yandan, ''enflasyonda belirgin ve kalıcı bir bozulma öngörülmesi durumunda ise para politikası duruşunun sıkılaştırılacağı'' vurgusunun yinelenmesi ise, enflasyon görünümünde ciddi bozulma riskinin oluşması halinde ek faiz artışlarına açık kapı bırakıldığına işaret etmeyi sürdürdü.

Diğer yandan, ''para politikasındaki kararlı duruşun; yurt içi talepte dengelenme, Türk lirasında reel değerlenme ve enflasyon beklentilerinde düzelme vasıtası ile aylık enflasyonun ana eğilimini düşüreceği ve dezenflasyon sürecini güçlendireceği'' belirtildi.

Ayrıca karar metninde, ''temmuz ayında aylık enflasyonun ana eğiliminin, önceki aya kıyasla sınırlı bir şekilde yükselirken ikinci çeyrek ortalamasının altında kaldığı", bunun yanında, ''üçüncü çeyreğe ilişkin göstergelerin yurt içi talebin yavaşlamaya devam ederek enflasyonist etkisinin azaldığına işaret etmekte olduğu" belirtilirken, ''hizmet enflasyonundaki yüksek seyir ve katılık, enflasyon beklentileri ve jeopolitik gelişmelerin enflasyonist riskleri canlı tutmakta olduğu" vurgulandı. Bir önceki metinde ise, gıda fiyatlarının da enflasyonist baskıları canlı tutmakta olduğu belirtilmişti.

Öte yandan, ''enflasyon beklentileri ve fiyatlama davranışlarının öngörüler ile uyumunun dezenflasyon süreci açısından göreli öneminin arttığının vurgulandığı'' ifade edildi.

TCMB'nin, ''kredi ve mevduat piyasalarında öngörülenin dışında gelişmeler olması durumunda parasal aktarım mekanizmasının ilave makroihtiyati adımlarla destekleneceği" belirtildi.

Bunun yanında, "likidite koşullarının muhtemel gelişmeler göz önünde bulundurularak yakından izlenmekte olduğu" belirtilirken, ''sterilizasyon araçlarının etkin şekilde kullanılmaya devam edileceği" vurgulandı.

Yurt dışında bugün veri takvimine bakıldığında,

ABD tarafında, TSİ 21'de Fed'in temmuz ayı toplantı tutanakları yayımlanacak. Fed, temmuz ayı toplantısında beklentilerle uyumlu olarak federal fonlama faiz aralığını %5,25-%5,50 bandında sabit tutmuştu ve böylece üst üste sekiz toplantıda faizleri değiştirmemişti, kararın oybirliğiyle alındığı görülmüştü. Ayrıca Fed, karar metninde son aylarda enflasyonun %2'lik hedefe doğru biraz daha ilerleme sağladığını, istihdam ve enflasyon hedeflerine karşı risklerin daha dengeli olmaya devam ettiğini belirtmişti. Bunun yanında karar metninde, enflasyonun geçen seneden bu yana yavaşlamakla birlikte halen biraz yüksek olduğu vurgulanırken, enflasyon sürdürülebilir biçimde %2'lik hedefe indiğine dair güven oluşmadan faiz indiriminin uygun olmayacağına ilişkin ifade yinelenmişti. Fed Başkanı Powell ise, toplantının ardından yaptığı konuşmada, verilere bağlı olmayı sürdürdüklerini ve eylül ayı toplantısı için önceden alınmış bir karar olmadığını, ancak enflasyon konusundaki güvenin artması ve iş gücü piyasasının gücünü koruması halinde faiz indiriminin eylül ayında masaya gelebileceğini belirtmişti. Bugün yayımlanacak tutanaklarda ise, Fed'in olası faiz indirimlerine ve faiz patikasına yönelik daha fazla sinyal aranacak.

Şirket Haberleri

Anadolu Efes (AEFES, Nötr): Anadolu Efes'in 2Ç2024'de ana ortaklık net dönem karı geçtiğimiz yılın aynı dönemine göre %34 azalışla 3.955mn TL olarak açıklanmıştır. Geçen yılın aynı döneminde 5.962mn TL net dönem karı açıklanmıştı. Bu dönemde satış gelirleri bir önceki yılın aynı çeyreğine göre %5 oranında geri çekilmeyle 60.508mn TL'yi göstermiştir. Şirketin brüt karı %2 artışla 24.774mn TL olurken, brüt kar marjı ise 2,7 puan artışla %40,9 olarak hesaplanmaktadır. Bu dönemde operasyonel giderler %9 artarak 15.128mn TL olmuştur. Diğer faaliyetlerden 439,8mn TL net gelir elde Şirket'in böylelikle esas faaliyet karı 10.085mn TL olmuştur (2Ç2023'de 10.187mn TL faaliyet karı kaydedildi). 2Ç2024 FAVÖK'ü %7,4 azalışla 12.124mn TL seviyesinde gerçekleşmiştir. FAVÖK marjı ise 0,5 puan azalarak %20,0 olmuştur. Yatırım faaliyetlerinden 3,3mn TL net gider kaydedilirken finansman tarafında ise 4.659mn TL'lik net gider kaydedilmiştir (2Ç2023: 1.139mn TL net gider). 3.394mn TL parasal kazanç ve 1.978,5mn TL vergi gideri sonrasında net dönem karı 6.846,4mn TL'yi göstermiştir. 2.891mn TL azınlık payları sonrasında ana ortaklık net dönem karı ise 3.955mn TL olarak gerçekleşmiştir.

2. çeyrek karıyla beraber şirketin 6 aylık ana ortaklık net dönem karı, 7.360mn TL olmuştur. (6A2023: 9.241mn TL net dönem karı).

Ayrıca, şirket 2024 yılına ait beklentilerini revize etmiştir. Konsolide Satış Hacminin (önceki: düşük-orta tek haneli oranda artış) düşük-tek haneli oranda artış göstermesi beklenmektedir. Konsolide Net Satış Gelirlerinde değişiklik yapmayarak kur çevrim farkının etkisinden arındırılmış olarak düşük otuzlu yüzdelerde artması beklenmektedir. Konsolide FAVÖK (BMKÖ) Marjın ise öncekiyle aynı şekilde, yaklaşık 100 baz puan daralması beklenmektedir.

Migros (MGROS, Sınırlı Pozitif): 2024'ün 2. çeyrek finansallarına göre Migros'un ana ortaklık net dönem karı bir önceki yılın aynı dönemine göre %78 azalarak 604,3mn TL olmuştur. 2023'ün aynı döneminde 2.772mn TL ana ortaklık net dönem karı kaydedilmişti. Şirket'in 2Ç2024 satış gelirleri bir önceki yılın aynı dönemine göre %10,6 oranında artmış ve 64.293mn TL'yi göstermiştir. Brüt kar ise %26 oranında artışla 14.706mn TL olurken, brüt kar marjı 2,8 puan artışla %22,9 olarak gerçekleşmiştir. Operasyonel giderler ise %19 artışla 13.344mn TL olmuştur. Diğer faaliyetlerden net giderler (vadeli alım faiz gideri kaynaklı) 3.564mn TL'yi göstermiştir (2Ç2023: 905mn TL net gider). Bu gelişmeler neticesinde 2.201 faaliyet zararı açıklanmıştır. 2Ç2024 FAVÖK'ü %92,3 oranında yükselerek 3.708mn TL seviyesinde hesaplanmaktadır. FAVÖK marjı ise 2,4 puan artmış ve %5,8 olmuştur. Şirket bu çeyrekte yatırım faaliyetlerinden 35,6mn TL net gelir kaydetmiştir. Finansman tarafında ise net giderler 551mn TL olmuştur. 3.320mn TL'lik parasal kazanç (2Ç2023 parasal kazanç 2.933mn TL idi) ve 7,2mn TL'lik vergi geliri sonrasında, net dönem karı 609,6mn TL'yi göstermiştir. 5.3mn TL'lik kontrol gücü olmayan paylar düşüldüğünde şirketin 2Ç2024 ana ortaklık net dönem karı 604,3mn TL olmuştur.

2. çeyrek karıyla beraber şirketin 6 aylık ana ortaklık net dönem karı 1.950mn TL olurken, geçen yılın aynı döneminde Şirket tarafından 5.373mn TL ana ortaklık net dönem karı kaydedilmişti.

Ayrıca, şirket 2024 yılı beklentilerini revize etti. TMS 29 etkisi dahil bakıldığında, 2024 yılı için konsolide satışlarda yüksek tek haneli yıllık büyüme beklentisi yıllık yaklaşık %10 reel büyüme olarak güncellendi. TMS 29 enflasyon muhasebesi etkisi hariç %70+ olan 2024 yılı konsolide satış büyümesi beklentisi ise yaklaşık %75 olarak yukarı yönlü revize edildi.

Şirketin 2024 yılı için TMS 29 etkisi dahil konsolide FAVÖK marjı beklentisi %4,5-5,0 olarak güncellendi. TMS 29 etkisi hariç ise %7,5-8,0 mertebesinde olan 2024 yılı FAVÖK marjı beklentisi %8,0-8,5 olarak yukarı yönlü revize edildi.

2024 yılı için 250+ olan yeni mağaza açılış hedefi de yaklaşık 350 mağazaya yükseltildi. Migros'un 2024 yılında yapacağı yatırım harcamaları TMS 29 etkisi hariç yaklaşık 8,0 milyar TL olarak güncellendi.

Teknosa (TKNSA, Negatif): Teknosa'nın 2Ç2024'de net dönem zararı 561mn TL olarak açıklanmıştır. Geçen yılın aynı döneminde 156mn TL net dönem karı açıklanmıştı. Bu dönemde satış gelirleri bir önceki yılın aynı çeyreğine göre %5,4 oranında azalarak 13.042mn TL'yi göstermiştir. Brüt kar %11 azalışla 1.608mn TL olurken, brüt kar marjı ise 0,8 puan azalışla %12,3 olarak hesaplanmaktadır. Bu dönemde operasyonel giderler %8,7 artarak 1.556mn TL olmuştur. Diğer faaliyetlerden (vade farkı gideri kaynaklı) 775mn TL net gider yazan Şirket'in böylelikle faaliyet zararı 723mn TL olurken (2Ç2023'de 423mn TL faaliyet zararı kaydedildi), 2Ç2024 FAVÖK'ü %44,3 azalışla 343mn TL seviyesinde gerçekleşmiştir. FAVÖK marjı ise 1,8 puan azalarak %2,6 olmuştur. 814mn TL parasal kazanç elde eden Şirket, finansman tarafında 938mn TL'lik net gider kaydetmiştir (2Ç2023: 287mn TL net gider). 222mn TL vergi geliri sonrasında net dönem zararı 561mn TL'yi göstermiştir.

2. çeyrek zararıyla beraber şirketin 6 aylık net dönem zararı, 663mn TL olmuştur. (6A2023: 471mn TL net dönem karı).

Alfa Solar Enerji (ALFAS, Sınırlı Pozitif): Afyon İli Sandıklı İlçesi'nde yer alan ve kurulumu tamamlanan güneş enerji santrali, 20.08.2024 itibarıyla geçici kabulü yapılmış ve elektrik üretmeye başlamıştır. 17bin kWp güce sahip olan bu santralin devreye girmesiyle birlikte, Şirket yıllık yaklaşık 26mn kWh elektrik üretmesi ve güncel elektrik fiyatları üzerinden yıllık yaklaşık 100mn TL tasarruf sağlaması hedeflenmektedir.

CW Enerji (CWENE, Nötr): Şirket ile yurt içinde yerleşik bir müşterimiz arasında, güneş paneli satışına ilişkin toplamda KDV hariç 3,1mn tutarında anlaşma sağlanmıştır. Söz konusu ürünlerin teslimatının 2024 yılının son çeyreğinde tamamlanması planlanmaktadır.

Sabancı Holding (SAHOL, Sınırlı Negatif): Şirket hissedarı Demet Çetindoğan nominal tutarı 1mn TL olan hissenin borsada satışı için MKK'ya başvurdu."